نقلاً عن

نادي المال والاعمال - الشريعه دين ودنيا : ما أهمية النية عند شراء الأسهم في حساب الزكاة عليها؟

>> هل تتساوى نسبة الزكاة في العام الهجري والعام الميلادي ؟

>> هل على الأسهم الخاسرة زكاة ؟

>> هل يجوز اعتبار مقدار الزكاة المستحقة مالاً مستثمراً لدي المزكي لحين توفير السيولة ؟

>> هل تسقط الزكاة بالتقادم أو بوفاة المزكي ؟

>> هل يمكن للمعسر الاقتراض بدون فائدة لتسديد الزكاة ؟

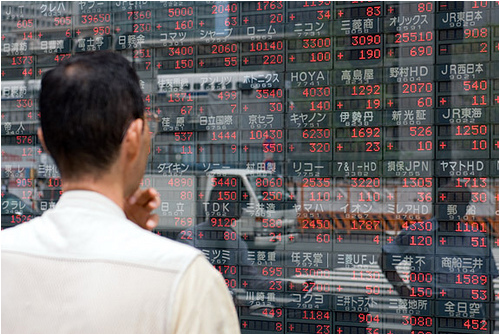

تطورت أنظمة المشاركة في الأموال حتى بلغت في واقعنا المعاصر أشكالا لم تكن موجودة في القرون الماضية ، ومن أ برز أشكالها المعاصرة شركات المساهمة وهى التي ينقسم رأسمالها إلى أسهم كل سهم يمثل حصة شائعة في أصولها ، وتطرح هذه الشركات أسهمها في أسواق التداول المالية لمن يرغب في شرائها .

وعندما نتحدث عن زكاة الأسهم يجب أن نلقى الضوء على أنشطة شركات المساهمة ، فالشركات التي تتعامل في الأنشطة المباحة هي التي يسمح للمسلم بتداول أسهمها . قال تعالى: { فابتغوا عند الله الرزق واعبدوه واشكروا له إليه ترجعون } سورة العنكبوت آية 17 أما الشركات القائمة على أنشطة محرمة فيحرم تداول أسهمها ويجب على المسلم التقصي عن أنشطة الشركة قبل الدخول في المتاجرة أو امتلاك أسهمها ، لأن من شروط صحة البيع أيضا أن يكون المبيع مباحا وإلا وقع في المتاجرة في الحرام نسأل الله العافية .

وهناك نوعان من مالكي الأسهم :

الأول : مالك السهم بغرض المشاركة في الإدارة أو في الأرباح أو في كلاهما معا وهذا الأخير غالبا ما يمتلك حصته لمدة طويلة . ( تسمى في الفقه عروض القنية ـ من الاقتناء )

الثاني : مالك السهم بغرض المتاجرة فيه أي يترقب أسواق التداول المالية فإن ارتفع السعر باع السهم وتربح منه وإن انخفض احتفظ به ( تسمى في الفقه عروض التجارة ) ومن البديهي أن احتفاظه بالسهم يمكنه من الحصول على الأرباح أيضا خلال فترة الترقب ولكن الأرباح ليست القصد الأساسي من الاستثمار بل المتاجرة .

والتفرقة السابقة مهمة لتحديد طريقة احتساب الزكاة لأنها تحدد النية من امتلاك السهم والنية شرط لصحة العمل وقبوله ، وهي ضرورة في كل عمل، لقوله عليه الصلاة والسلام: ((إنما الأعمال بالنيات، وإنما لكل امرئ ما نوى)). متفق عليه.

وتعتبر زكاة الأسهم من المستجدات في عصرنا الحالي ، والتي تناولها كثير من العلماء وكثير من المجامع الفقهية والهيئات الشرعية بالشرح والتحليل والإفتاء، والتي يمكن عرضها في ثلاث عناصر رئيسية هي :

أولا : بيان زكاة ألأسهم المقتناة لغرض تحصيل الربح أو المشاركة في الإدارة أو كلاهما .

ثانيا : بيان زكاة ألأسهم المقتناة لغرض ترقب السوق والمتاجرة .

ثالثا : عرض بعض الأحكام والفتاوى في الزكاة .

باعتبار أن:

• المزكي يملك النصاب .

(سواء قيمة الأسهم ذاتها تبلغ النصاب أو إذا ضمت قيمة الأسهم إلى سائر ماله بلغت النصاب)

• و حال علي امتلاكه للأسهم حولا كاملا بعد بلوغها النصاب

أما إذا لم يبلغ مال المزكي النصاب ولم يحول عليه الحول فلا زكاة عليه حتى يستوفى الشرطين السابقين .

ونتناول بالشرح كل عنصر من العناصر الثلاث أعلاه :

أولا : زكاة ألأسهم المقتناة لغرض تحصيل الربح أو المشاركة في الإدارة أو كلاهما :

عند حساب زكاة ألأسهم المقتناة لغرض تحصيل الربح أو المشاركة في الإدارة أو كلاهما يتحرى مالك السهم عما إذا كانت الشركة هي التي تقوم بتسديد زكاة الأسهم نيابة عن المساهمين أم أن المساهمين أنفسهم هم المنوط بهم تزكية قيمة الأسهم التي يملكونها .

وفى الحالة الأولى وهى : تزكية الأسهم عن طريق الشركة :

تحسب الشركة زكاة أموالها بنفس الطريقة التي يحسبها بها الشخص الطبيعي وإذا قامت الشركة بتزكية أموالها فلا زكاة على المساهمين فيها منعا لازدواج الزكاة .

وقد أفتى مؤتمر الزكاة الأول (المنعقد في الكويت 29 رجب 1404 هـ الموافق 3/4/1984 م) بجواز ربط الزكاة على الشركات المساهمة نفسها لكونها شخصا اعتباريا, وذلك في كل من الحالات الآتية:-

أ - صدور نص قانوني ملزم بتزكية أموالها.

ب - أن يتضمن النظام الأساسي ذلك.

ج- صدور قرار الجمعية العمومية للشركة بذلك.

د- رضا المساهمين شخصيا.

ومستند هذا الاتجاه الأخذ بمبدأ (الخلطة) الوارد في السنة النبوية بشأن زكاة الأنعام, والذي رأت تعميمه في غيرها بعض المذاهب الفقهية المعتبرة والطريق الأفضل وخروجا من الخلاف - أن تقوم الشركة بإخراج الزكاة, فإن لم تفعل فاللجنة توصي الشركات بأن تحسب زكاة أموالها وتلحق بميزانيتها السنوية بيانا بحصة السهم الواحد من الزكاة.

وفى الحالة الثانية وهى: تزكية الأسهم عن طريق المساهمين :

إذا لم تزكى الشركة أموالها لعدم توفر الشروط الواردة في الحالة الأولى فإن على مالك السهم القيام بما يلي :

1. أن يطلب من الشركة تحديد زكاة السهم الواحد ويضربه في عدد أسهمه ويخرج الزكاة ، تابعا بذلك حول الشركة .

2. إذا لم يتمكن من تحديد زكاة السهم عن طريق الشركة فعليه أن يزكى أرباح أسهمه كما يلي :

• الرأي الأول : ( وهو رأى أكثرية العلماء )

يضم أرباح أسهمه إلى سائر أمواله الزكوية ويضربه في نسبة الزكاة حسب الحول إن كان يخرج زكاته عن عام هجري فالنسبة 2.5 % وإن كان يخرج زكاته عن عام ميلادي فالنسبة 2.578% ، وهذه النسبة مكونة من ضرب( 2.5% ) في ( 365 يوم في السنة الميلادية) مقسومة على (354 يوم في السنة الهجرية )

• الرأي الثاني :

عند قبض أرباح الأسهم يضربها في نسبة 10%، قياسا على غلة الأرض الزراعية، ولا يشترط الحول عند ذلك وإنما قبض الربح ، عملا بالآيـة الكريمة { يَا أَيُّهَا الَّذِينَ آمَنُواْ أَنفِقُواْ مِن طَيِّبَاتِ مَا كَسَبْتُمْ وَمِمَّا أَخْرَجْنَا لَكُم مِّنَ الأَرْضِ وَلاَ تَيَمَّمُواْ الْخَبِيثَ مِنْهُ تُنفِقُونَ وَلَسْتُم بِآخِذِيهِ إِلاَّ أَن تُغْمِضُواْ فِيهِ وَاعْلَمُواْ أَنَّ اللّهَ غَنِيٌّ حَمِيدٌ } سورةالبقرة/267.

ثانيا : زكاة ألأسهم المقتناة لغرض ترقب السوق والمتاجرة :

إذا تملك المزكي السهم بغرض المتاجرة فيه أي يترقب أسواق التداول المالية فإن ارتفع السعر باع السهم وتربح منه وإن انخفض احتفظ به أو باعه بأقل من قيمته وتحسب زكاته على النحو التالي :

• يحصل المزكي على سعر بيع السهم في سوق التداول يوم حساب الزكاة ( آخر يوم في الحول الزكوى للمزكي ) .

• يضرب عدد الأسهم التي يملكها في سعر بيع السهم السوقي في يوم حساب الزكاة لمعرفة القيمة السوقية لجميع الأسهم.

• يضرب القيمة السوقية لجميع أسهمه في نسبة الزكاة المفروضة حسب حول المزكي ( هجري أو ميلادي كما بينا سابقا ).

• يجوز ضم القيمة السوقية للأسهم على الوعاء الزكوى لمالك الأسهم وحساب الزكاة على جميع ماله .

ثالثا : ملخص لبعض الأحكام والفتاوى في زكاة الأسهم :

# تقويم الأسهم :

اتفق أكثرية العلماء على أن تقويم الأسهم لأغراض الزكاة يكون على أساس القيمة السوقية ولا يحسم مخصص هبوط أسعار الأوراق المالية من الموجودات الزكوية.

# زكاة أسهم الشركات التابعة (بغرض در الدخل) :

تحسب زكاة الشركة التابعة بصورة مستقلة, ثم يحدد نصيب الشركة الأم منها على أساس نسبة الأسهم التي تمتلكها, ويُضم إلي زكاة الشركة الأم, هذا إذا لم تقم الشركة التابعة بإخراج زكاتها مباشرة.

# زكاة أسهم الشركات الزميلة ( الاستثمار طويل الأجل ) :

تحسب زكاة الشركة الزميلة بصورة مستقلة, ثم يحدد نصيب المشاركين في الزكاة على أساس نسبة الأسهم التي يمتلكها كل منهم , هذا إذا لم تقم الشركة الزميلة بإخراج زكاتها مباشرة.

# زكاة أسهم الشركة المشتراة :

إذا اشترت الشركة أسهمها من سوق الأوراق المالية في حدود معينة وبشروط قانونية, بقصد المتاجرة وليس بغرض در الدخل, حيث تقوم ببيع هذه الأسهم مرة أخرى عندما تحتاج إلى قيمتها بالعملة.

عند حساب الزكاة تقوم هذه الأسهم على أساس القيمة السوقية وتضم إلى الموجودات الزكوية للشركة .

# زكاة أسهم الشركة :

تخرج إدارة الشركة زكاة الأسهم كما يخرج الشخص الطبيعي زكاة أمواله, بمعنى أن تعتبر جميع أموال المساهمين بمثابة أموال شخص واحد وتفرض عليها الزكاة بهذا الاعتبار من حيث نوع المال الذي تجب فيه الزكاة, ومن حيث النصاب, ومن حيث المقدار الذي يؤخذ, وغير ذلك مما يراعى في زكاة الشخص الطبيعي, وذلك أخذا بمبدأ الخلطة عند من عممه من الفقهاء في جميع الأموال.

ويطرح نصيب الأسهم التي لا تجب فيها الزكاة, ومنها أسهم الخزانة العامة, وأسهم الوقف الخيري, وأسهم الجهات الخيرية, وكذلك أسهم غير المسلمين.

يجب الرجوع إلي معيار الزكاة الصادر عن هيئة المراجعة والمحاسبة للمؤسسات المالية الإسلامية عند حساب زكاة الشركة والى الأسس والمعايير الفقهية في هذا الصدد .

# بيع الأسهم أثناء الحول الزكوى :

إذا باع المساهم أسهمه في أثناء الحول ضم ثمنها إلى ماله وزكاها معه عندما يتم حول زكاته, أما المشتري فيزكي الأسهم التي اشتراها على النحو السابق.

# التعامل في الأسهم بالطرق الربوية " الهامش " وبيع السهم قبل تملكه " البيع القصير" :

أ / لا يجوز شراء السهم بقرض ربوي يقدمه السمسار أو غيره للمشترى لقاء رهن السهم، لما في ذلك من المراباة وتوثيقها بالرهن وهما من الأعمال المحرمة بالنص على لعن آكل الربا وموكله وكاتبه وشاهديه .

ب/ لا يجوز أيضا بيع سهم لا يملكه البائع وإنما يتلقى وعدا من السمسار بإقراضه السهم في موعد التسليم لأنه من بيع ما لا يملك البائع ، ويقوي المنع إذا اشتراط إقباض الثمن للسمسار لينتفع به بإيداعه بفائدة للحصول على مقابل الإقراض .

# هل على أسهم المضاربة والاستثمار الخاسرة زكاة ؟

تكون الأسهم خاسرة في حالتين :

* إما أنها كاسدة ولكن يمكن بيعها وتحصيل قيمة منها

* أو أنها متعثرة ولا يمكن بيعها أو تحصيل أي قيمة منها

الحالة الأولي : زكاة الأسهم الكاسدة والتي يمكن بيعها (لها قيمة مرجوّة):

الأسهم الكاسدة هي التي يتم عرضها بأوامر عروض بيع الأسهم من البائعين و يقل أو ينعدم عليها الطلب في الأسواق من المشترين، فتنخفض أسعارها ، ويعنى ذلك أن لها قيمة مرجوّة ولكن أقل من المأمول في ظل الظروف العادية.

يرى جمهور الفقهاء ـ وهو الرأي الذي أوصت به الهيئة الشرعية العالمية للزكاة في مؤتمراتها وندواتها ـ وجوب الزكاة علي الأسهم الكاسدة، مادام لها قيمة مرجوّة يمكن بيعها بها، وتقوم على أساس قيمتها السوقية وقت حلول الزكاة، سواء ربحت أو خسرت، وتضم قيمتها المرجوة، إلى بقية محتويات محفظة الأوراق المالية أو إلى الأموال الزكوية الأخرى مثل النقدية، ويزكي الجميع إذا بلغ النصاب بنسبة 2.5% للحول الهجري.

ويرى بعض فقهاء المالكية أنها لا تزكي إلا عند بيعها بالفعل ولحول واحد، ولا تتكرر الزكاة بتكرر السنوات.

الحالة الثانية : زكاة الأسهم المتعثرة التي لا يمكن بيعها ( ليس لها قيمة مرجوة ):

الأسهم المتعثرة هي التي ينعدم عليها الطلب ولا يتم عليها أي نوع من أنواع التداول ، وهذه تناظر البضاعة المعيبة أو المال الضمار عند التجار ، بمعنى ليس لها قيمة بيعيه مرجوة في الأمد القريب، ( الضِّمارُ من المالِ: الذي لا يُرْجَى رُجوعهُ ، القاموس المحيط ).

يرى الفقهاء معاملة الأسهم المتعثرة التي لا يمكن بيعها و ليس لها قيمة مرجوة معاملة مال الضمار في الفقه الإسلامي، وتزكى على ثلاثة آراء يمكن تخليصها فيما يلي :

• يرى الأحناف : لا تجب الزكاة في المال الضمار.

• يرى المالكية : تجب الزكاة في المال الضمار عند قبضه لسنة واحدة.

• يرى الحنابلة والشافعية: تجب الزكاة في المال الضمار عند قبضه لما مضي من سنوات (أي بأثر رجعي).

ولقد أخذت الهيئة الشرعية العالمية للزكاة برأي المالكية قياساً على فقه زكاة المال المستفاد ومن أدلتهم ما يلي:

ـ عدم توافر شرط التملك التام وخروج الملكية من يد المالك.

ـ صعوبة تسيل أسهم الضمار إلى نقد حتى يمكن التصرف فيه.

ـ تعتبر قيمة أسهم الضمار طيلة فترة التعثر من الأموال المفقودة والضائعة

ـ عندما تسترد قيمة أسهم الضمار أو جزءا ًمنها فإنه مال مسترد يطبق عليه فقه زكاة المال المستفاد.

إذا كانت الأسهم الكاسدة أو المتعثرة تم شراؤها بغرض الاقتناء لتحصيل الربح ، فالزكاة تكون على الربح عند قبضه كما أوضحنا في الفقرة أولا ، وعليه فلا زكاة عليها حتى يقبض مالكها الربح .

# الزكاة المستحقة بسبب الإعسار المالي :

الأصل هو التعجيل في أداء الزكاة لأن ذلك من الموجبات الشرعية، باعتبارها من أعمال الخير الواجب التعجيل به، ولا يجوز تأخيرها عن وقت إخراجها الواجب .

ويرى الفقهاء ما يلي :

o إمكان تأخير الزكاة عن وقت إخراجها الواجب إذا كان هناك حاجة داعية، أو مصلحة معتبرة تقتضي ذلك، مثل أن يؤخرها ليدفعها إلى فقير غائب هو أشد حاجة من غيره من الفقراء الحاضرين، ومثل تأخيرها لإرسالها إلى قريب ذي حاجة لما له من الحق المؤكد وما فيها من الأجر المضاعف

o يجوز تأخير الزكاة لعذر مالي حل بالمزكي، فأحوجه إلى مال الزكاة، فلا بأس أن ينفقه ويبقى دينا في عنقه، وعليه الأداء في أول فرصة تسنح له

o إ ذا أمكن للمزكي الاقتراض بدون فائدة ربوية لأداء حقوق مستحقي الزكاة فهذا أولى، لأنهم لا يستطيعون الاقتراض للوفاء بضرورياتهم وحاجاتهم الأصلية، كما أن سبلهم في الاقتراض غير ميسرة وسهلة إذا ما قورنت بالمزكين.

o يجوز بيع بعض الأصول بخسارة لسداد الزكاة المستحقة، إذا كانت الخسارة يمكن تحملها" فلا تدري نفس ماذا تكسب غداً، وما تدري نفس بأي أرض تموت "، وأن التعجيل في أداء الحقوق من الواجبات الشرعية. ، أما إذا كانت الخسارة كبيرة وتسبب أضراراً جسيمة بالمزكي فلا بأس من الانتظار حتى يستطيع .

o لا يجوز اعتبار مقدار الزكاة المستحقة مالاً مستثمراً لدي المزكي لحين توفير السيولة، يطبق عليه: قاعدة الغنم بالغرم، أي المشاركة في الربح والخسارة ، فهذا غير جائز شرعاً إلا إذا استوفيت كل حاجات مستحقي الزكاة وهذا أمر مستبعد في ظل الظروف العالمية الحالية والتي أدت إلى زيادة الفقير فقراً.

o يرى الفقهاء أن الزكاة لا تسقط بالتقادم ولا بالموت، بل تظل ديناً في ذمة المزكي، وإذا مات ينتقل هذا الدين إلى الورثة ، ويجب عليهم أدائه من التركة قبل توزيعها، ودليل ذلك من القرآن الكريم قول الله عز وجل: " من بعد وصية يوصى بها أو دين غير مضار، وصية من الله، والله عليم حليم " ( سورة النساء: من الآية رقم 12)، ويقول الرسول: " نفس المؤمن معلقة بدينه حتى يقضى عنه " ( البخاري)، وإذا لم يوجد مال للميت وعليه زكاة يجوز أن يتعهد أحد المسلمين بسدادها عنه، ودليل ذلك ما ورد أن أبا قتادة قد ضمن سداد دين عن متوفى، فلما قضاه قال له النبي : " الآن بردت عليه جلدته " ( أخرجه الحاكم والبيهقي ).